悩んでいる経理

悩んでいる経理新しい収益認識基準が導入されて有償支給の処理に変更点はあったの?

2022年4月1日以降開始する事業年度より新収益認識基準が導入されました。

これにより従来の有償支給の会計処理が整理されています。その内容を見てみたいと思います。

・新収益認識基準における有償支給の会計処理

・従来の基準での有償支給の会計処理

新収益認識基準における有償支給の定義

そもそも有償支給とはどういった取引なのでしょうか。新収益認識基準の適用指針104項によると以下のとおりです。

有償支給とは、企業が、対価と交換に原材料等を支給先に譲渡し、支給先における加工後、当該支給先から当該支給品を購入する取引をいう。

有償支給取引については従来の基準では会計処理が明確になっていませんでしたが、新収益認識基準では会計処理が明確にされています。その内容を見ていきたいと思います。

新収益認識基準における有償支給の会計処理

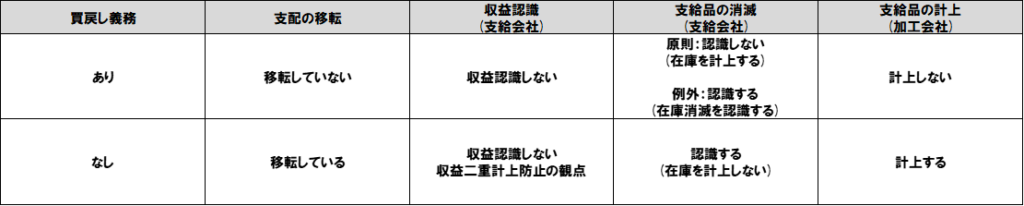

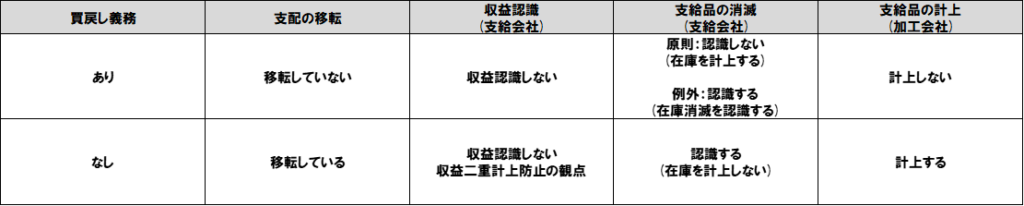

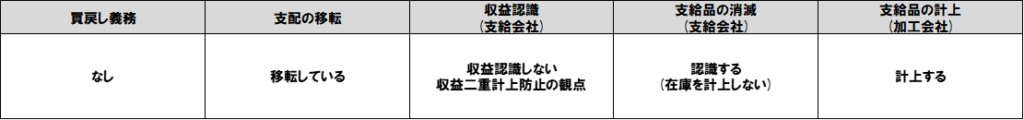

新収益認識基準では有償支給の会計処理を、支給品の買戻し義務があるかどうかで分けています。

具体的には以下のとおりです。

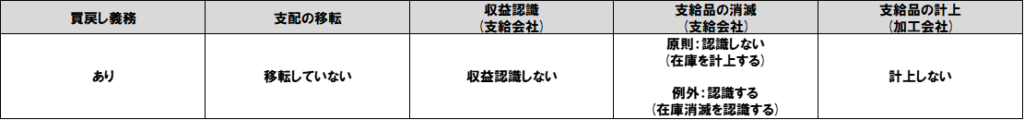

買戻し義務あり

買戻し義務がある場合の会計処理の理屈は以下の考え方となります。

・買戻し義務があるということは、実質的には棚卸資産に対する所有権が支給会社から加工会社に移転していないこととなります。

・棚卸資産に対する所有権が加工会社に移転しておらず履行義務が充足されていないことから、支給会社で収益を認識することはできません。

・また、加工会社においても将来買い戻されることから預かった在庫自体の資産計上は行いません。

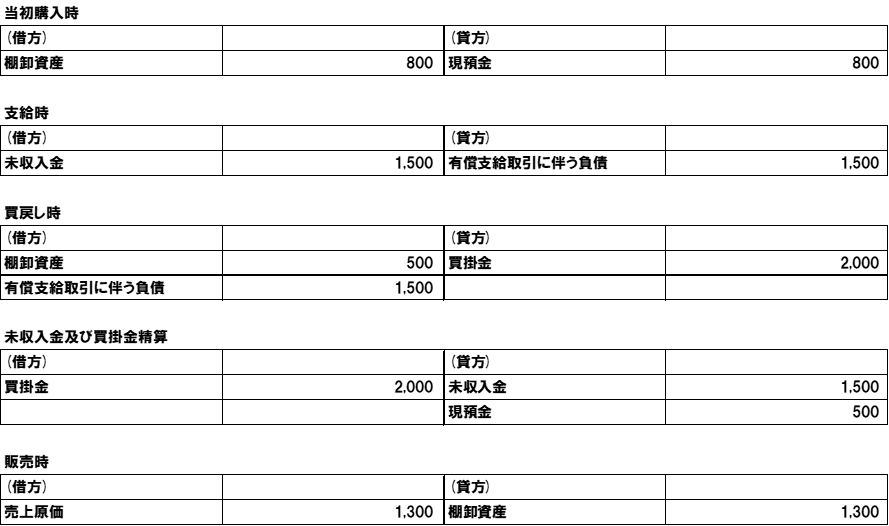

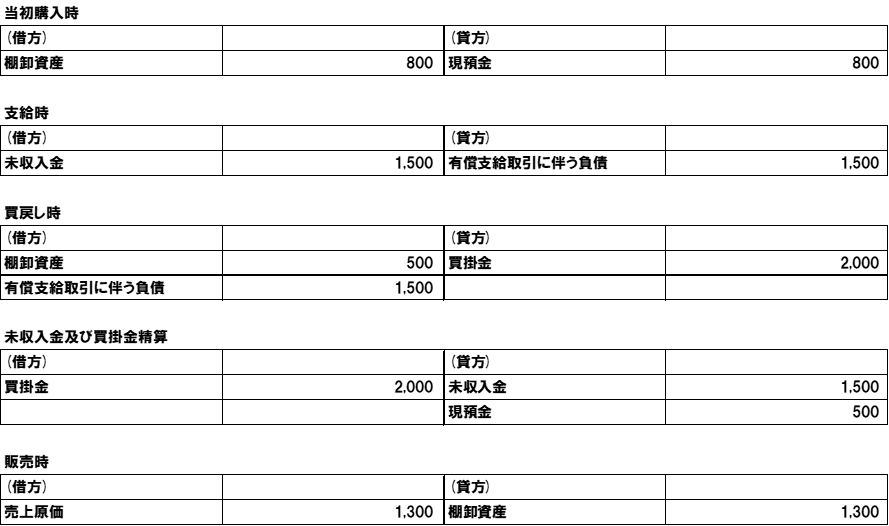

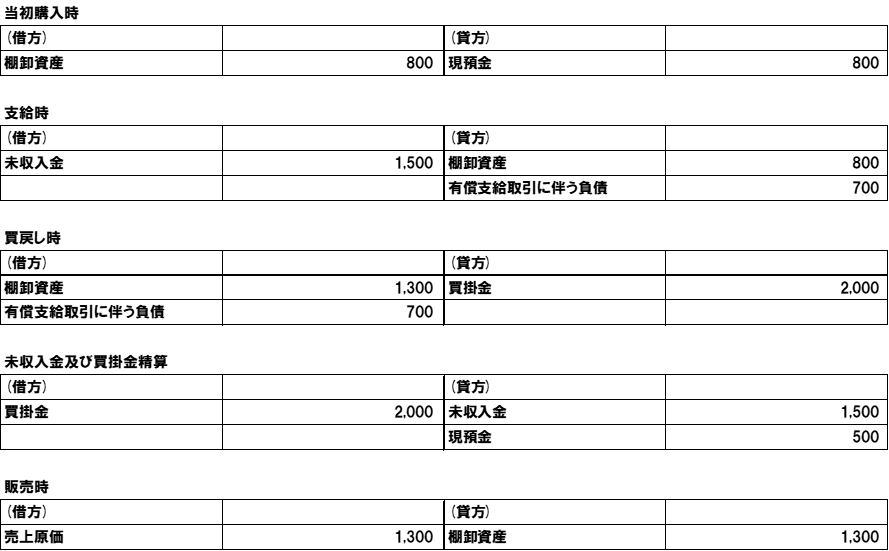

そのため仕訳は以下のとおりです。

設例は、支給会社が棚卸資産を800万円で購入し、それを1,500万円で加工会社に有償支給。加工会社は委託された在庫に加工を行い2,000万円で支給会社に販売するケースです。以下はいずれも支給会社側での仕訳となります。

・支給時には、加工会社に対して譲渡した棚卸資産の代金として「未収金」1,500万円、将来的に加工会社から買い戻す義務として「有償支給取引に伴う負債」1,500万円を計上することになります。

・また、結果として加工会社の加工により500万円だけ付加価値がついたことから、最終的に当該在庫を販売する際の原価は1,300万円(=当初在庫800万円+加工代500万円)となります。

以上が、買戻し義務ありの会計処理と考え方となります。

なお、買戻し義務ありの場合は一部例外処理が認められていますので確認します。

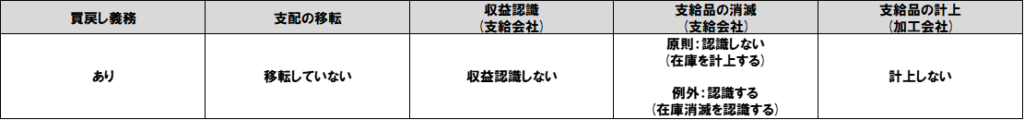

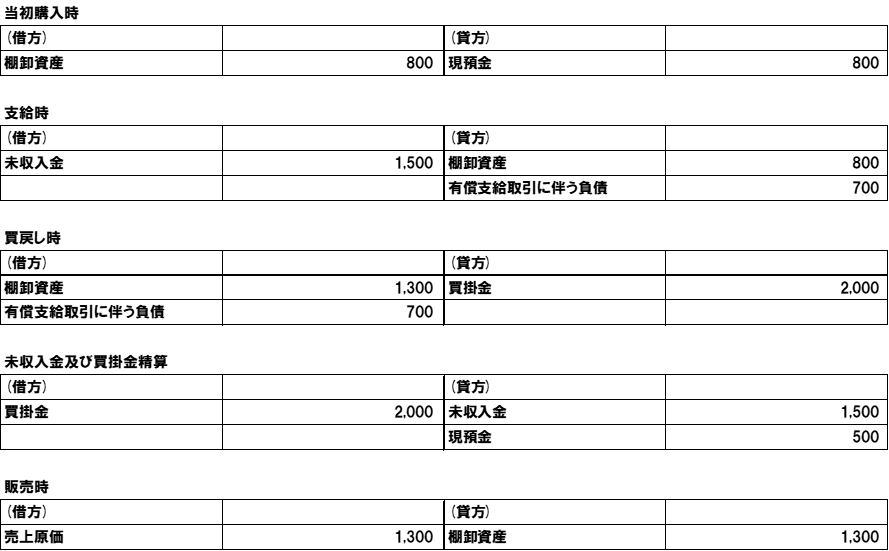

買戻し義務ありの例外処理

買戻し義務ありの場合には、支給時に在庫の消滅を認識する例外処理が認められています。

その理由ですが、適用指針181項によると、譲渡された支給品は、物理的には支給先において在庫管理が行われているため、企業による在庫管理に関して実務上の困難さがある点が指摘されており、とされています。

これは、有償支給しており支給会社に実際にモノがないにも関わらず、支給会社側のBSに在庫が計上されたまま、実際の在庫管理も行うは実務的に厳しいという理由になります。そのため、例外処理では有償支給委託時に在庫の消滅を認識することが認められます。

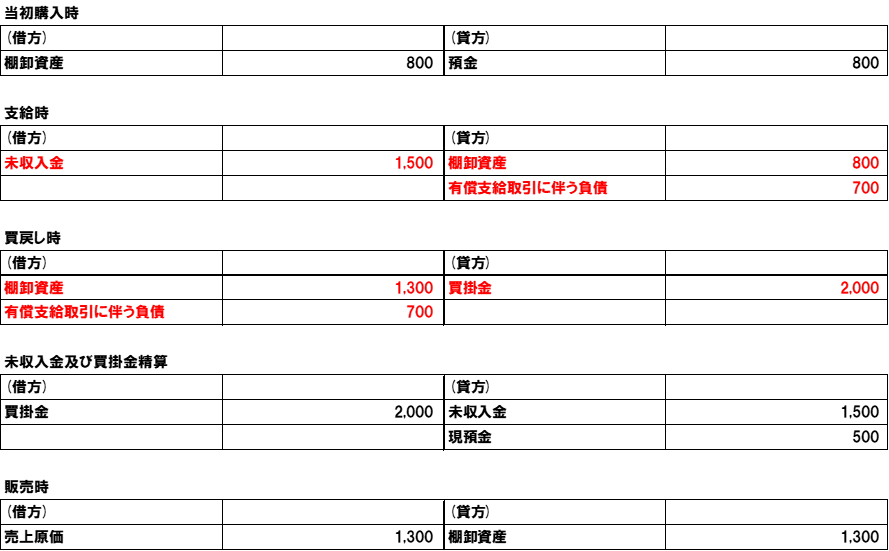

仕訳は以下のとおりです。赤字が原則処理との変更点です。

・上述のとおり例外処理では支給時に在庫の消滅を認識することとなります。

・買戻し時の棚卸資産は1,300万円となります。これは当初購入した棚卸資産800万円+加工会社の加工による付加価値増加500万円=1,300万円となるためです。

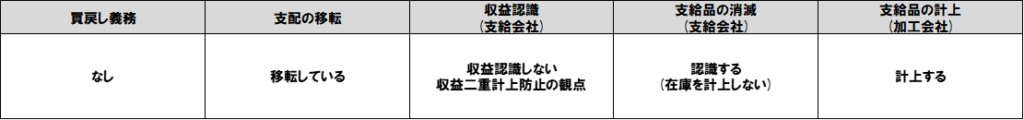

買戻し義務なし

次に、買戻し義務がない場合の会計処理の理屈は以下の考え方となります。

・買戻し義務がないということは、棚卸資産に対する所有権が支給会社から加工会社に移転しているととなります。

・棚卸資産に対する所有権が加工会社に移転していれば履行義務が充足されて、支給会社で収益を認識することもできるように考えられます。

・しかし、適用指針179項で買戻し義務がない場合にも収益は認識しないこととしました。これは支給会社が買い戻した後にさらに外部に売却した場合、二重に収益計上されることを防止するためとなります。

・最後に、加工会社においては将来の買い戻しが確約されていないことから、購入した在庫自体は一般的な取引のとおり資産計上を行います。

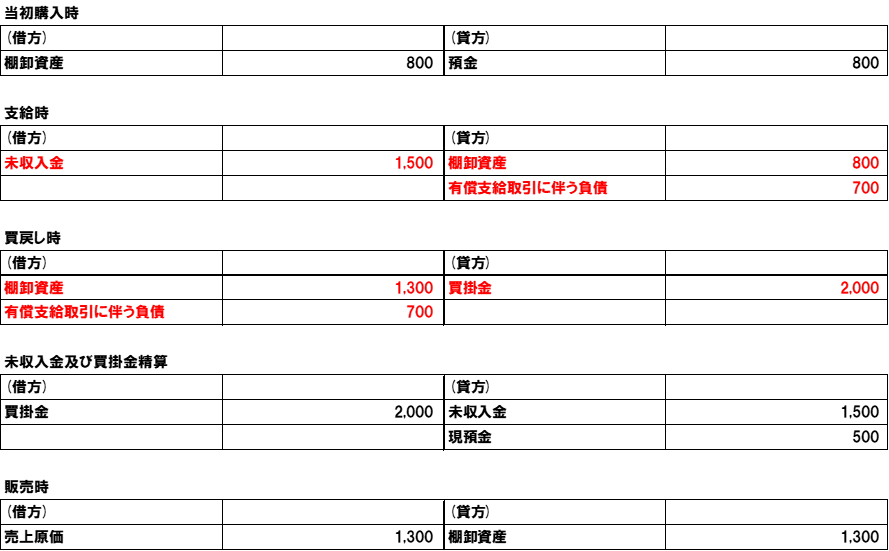

仕訳は以下のとおりです。

・支給時には、加工会社に対して譲渡した棚卸資産の消滅を認識しますが、差額については売上等を計上せずに「有償支給取引に伴う負債」を計上します。

・また、買戻し時の棚卸資産が1,300万円となるのは買戻し義務ありの場合と同様です。これは、結果として加工会社の加工により500万円だけ付加価値がついたことから、最終的に当該在庫を販売する際の原価は1,300万円(=当初在庫800万円+加工代500万円)となります。

・最終的に買戻しが行われなかった場合には「有償支給取引に伴う負債」700万円は収益として計上されることとなります。

以上が買戻し義務がない場合の会計処理です。

新収益認識基準導入前の有償支給の会計処理

最後に余談ですが、新収益認識基準導入前の有償支給の会計処理はどう整理されていたのでしょうか?

結論から言うと、新収益認識基準導入までは有償支給の会計処理を明記した基準はありませんでした。

「我が国の収益認識に関する研究報告(中間報告)-IAS第18号「収益」に照らした考察-」という研究報告において以下のとおり規定されています。

・ 有償支給元において、有償支給取引に関し収益を認識することは適切か。

・ 有償支給先における収益の表示方法は、取引金額の総額と純額のいずれが適切

か。

これに対して日本基準では以下のとおりであると見解を記載しています。

我が国の実現主義の考え方に照らすと、有償支給元においては、有償支給材料等を有償支給先に引き渡したとしても、その支給時において買戻しを予定している限り、収益認識要件の1つと解される「財貨の移転の完了」要件を実質的に満たしておらず、収益は認識できないと考えられる。

一方、有償支給先においても、有償支給材料等のほぼ全量を加工後に売り戻すことが予定されており、また、有償支給材料等の価格変動リスクを負っていない場合には、ソフトウェア取引実務対応報告の考え方を参考にすれば、リスクの負担の観点から加工代相当額のみを純額で収益として表示することになると解される。

興味がある方は以下のリンクから本文をご覧ください。

以上、「新収益認識基準適用後の有償支給の会計処理は?」という記事でした。